Elektrofahrzeuge in der Bilanz (CO2-0-PKW und Kombis)

Für Elektrofahrzeuge in der Bilanz (CO2-0-PKW und Kombis) gibt es einige steuerrechtliche Sonderregelungen, die große Auswirkung auf die Bilanzierung haben. WP/StB Mag. Dr. Anton Egger, Experte für Bilanzierung und Steuerrecht, erklärt die steuerrechtlichen Vorschriften, die es zu beachten gibt.

Elektrofahrzeuge in der Bilanz – Umsatzsteuerrecht

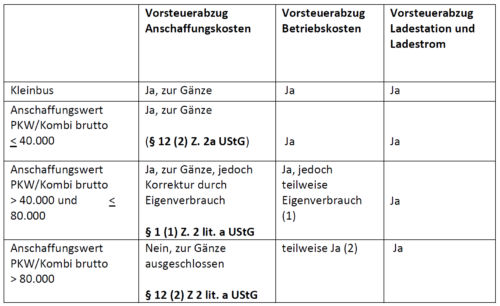

(1) Diese Aufwendungen unterliegen dann dem Eigenverbrauch gem. § 1 UStG, wenn diese von der Höhe der Anschaffungskosten des Fahrzeuges abhängig sind, d. h. deswegen so hoch sind, weil das Fahrzeug selbst so teuer ist (z. B. Großreparaturen, Leasing). Beim Strom fällt jedenfalls kein Eigenverbrauch an.

(2) Für diese Aufwendungen gibt es keinen Vorsteuerabzug, wenn diese vom Anschaffungswert des Fahrzeuges abhängig sind (z. B. Großreparaturen) (§ 12 (2) Z. 2 lit. a UStG).

Ertragssteuerrechtliche Regelungen für E-Fahrzeuge

Ertragssteuerrechtlich unterliegen diese Fahrzeuge den gleichen Regeln wie normale PKW (Nutzungsdauer, Begrenzung der Anschaffungskosten, Aktivposten

beim Leasing). Dabei ist zu beachten, dass die Angemessenheitsgrenze (40.000) einschließlich Umsatzsteuer zu verstehen ist (VO zum § 20 EStG).

Beispiel

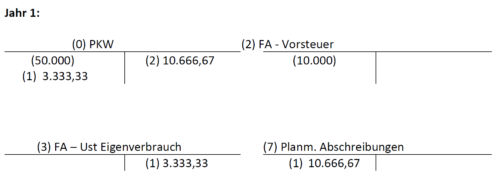

Es wird im ersten Halbjahr des Jahres 1 ein CO2-0-PKW (Elektro-PKW) um 50.000 + 10.000 USt angeschafft. Die Nutzungsdauer beträgt voraussichtlich 5 Jahre. Dieses Fahrzeug wird im zweiten Halbjahr des Jahres 3 um 30.000 + 6.000 USt wieder verkauft.

Führen Sie alle Buchungen der Jahre 1 und 3 durch und geben Sie jeweils die Höhe einer etwaigen steuerrechtlichen MWR an. Steuerrechtlich soll so wie unternehmensrechtlich linear abgeschrieben werden.

(1) Eigenverbrauch gem. § 1 (1) Z. 2 lit. a UStG (20.000/120*20)

Dem Eigenverbrauch unterliegt der Bruttobetrag, der 40.000 übersteigt.

(2) 53.333,33/5

Steuerrecht und Elektrofahrzeuge

Abschreibung: 33.333,33/8 = 4.166,67

(40.000/120*100 = 33.333,33)

–>MWR + 6.500 (10.666,67-4.166,67)

(1) 53.333,33/5

(2) Positive Vorsteuerkorrektur gem. § 12 (10) UStG (3/5 von 3.333,33 (Eigenverbrauch des Jahres 1)

Steuerrecht:

Abschreibung: 33.333,33/8 = 4.166,67

–> MWR: + 6.500 (10.666,67-4.166,67)

Restbuchwert: 33.333,33-(3*4.166,67) = 20.833,33

–> MWR – 1.499,99 (19.333,33-20.833,32)

Verkaufserlös: 66,7 % (40.000/60.000) von 30.000 = 20.010

–> MWR – 9.990 (20.010 – 30.000)

Wollen Sie Ihr Wissen zur Bilanzierung vertiefen? Möchten Sie mehr ausführliche Informationen zu steuerrechtlichen Sonderregelungen mit großer Auswirkung auf die Bilanzierung? Dann besuchen Sie den 6-tägigen Lehrgang Bilanzierung mit WP/StB Mag. Dr. Anton Egger.

Sie erarbeiten die rechtlichen Grundlagen und durch das gemeinsame Lösen von Übungsbeispielen lernen Sie zahlreiche Gestaltungsmöglichkeiten für den Jahresabschluss kennen.

ARS Akademie

ARS Akademie Referenten

Referenten Individuelle Lösungen

Individuelle Lösungen